O co se jedná

Nejenže jsou lidé obvykle přehnaně optimističtí, ale navíc jsou také nadměrně sebevědomí (anglicky overconfidence bias). Předsudek nadměrného sebevědomí lze definovat tak, že lidé mají sklon nadhodnocovat pravděpodobnost, že mají pravdu či je jejich odhad správný. Statisticky řečeno, lidé mají příliš úzké intervaly spolehlivosti. Tato skutečnost se označuje jako „špatná kalibrace“.

Nadměrné sebevědomí můžeme definovat jako neopodstatněnou víru v intuitivní logické uvažování, odhady a takzvané kognitivní schopnosti. Koncept nadměrného sebevědomí pochází z velkého množství psychologických experimentů a studií, ve kterých respondenti přeceňují jak své vlastní predikční schopnosti, tak přesnost informací, které se k nim dostaly. Lidé jsou špatně kalibrováni v odhadování pravděpodobností – jevy, o kterých si lidé myslí, že jsou jisté, se veliče často uskuteční s mnohem menší pravděpodobností než 100 %. Zkrátka a dobře si lidé myslí, že jsou chytřejší a mají lepší informace, než je ve skutečnosti pravda.

Nadměrné sebevědomí a přehnaný optimismus pravděpodobně mají biologické evoluční kořeny. Lidé se s nimi narodí. Biologické studie jasně ukazují, že co se například páření týče, nadměrné sebevědomí a optimismus mají tendenci vést k úspěchu. Stojí také za zmínku, že tyto dvě vlastnosti jsou součástí přirozených životních podmínek – v podstatě v každém jazyce se vyskytuje pětkrát až šestkrát více optimistických přídavných jmen než přídavných jmen pesimistických.

Můžeme také říci, že různé skupiny profesionálů jsou různě přehnaně sebevědomé. Do jisté míry to souvisí s tím, jakou má daný profesionál zpětnou vazbu neboli feedback. Velmi dobře kalibrovaní jsou například meteorologové, kteří vědí, že se počasí velmi rychle mění, a po několika málo dnech se dozví, jestli byla jejich předpověď správná. To ale neplatí u akciových analytiků. Přestože se akcioví analytici ve svých prognózách často netrefují, tak vzhledem k tomu, že je jejich zpětná vazba horší, nedokážou se ze svých chyb poučit tak dobře jako například meteorologové.

Příklad z běžného života

Když se v rámci nějakého dotazníkového šetření respondentů zeptáte, aby uvedli 90 procentní interval spolehlivosti počtu obyvatel Afriky (tedy interval, do kterého se „vleze“ odhad počtu států s 90procentní pravděpodobností), tak vám většina z nich řekne příliš úzký interval, který správnou hodnotu počtu obyvatel Afriky obsahovat nejspíše nebude. To v jazyku behaviorálních financí znamená, že lidí trpí předsudkem nadměrného sebevědomí. Pokud by nebyli přehnaně sebevědomí, resp. dobře kalibrovaní, tak 90 procent odpovědí, resp. intervalů, by mělo správné číslo počtu obyvatel Afriky obsahovat. Ve skutečnosti se však počet správných odpovědí, respektive správných intervalů, pohybuje sotva okolo 50 procent.

Investiční praxe

Investoři mají sklon být příliš jistí přesností svých vlastních odhadů, názorů a soudů. Investoři se například na internetu dočtou o nějaké úžasné akcii se skvělými budoucími vyhlídkami. Nevěnují přitom pozornost potenciálním rizikům a jsou si „velice jistí“, že se tato akcie v brzké době stane miláčkem burzy. Přehnaná víra ve své investiční schopnosti může často vést k nedostatečně diverzifikovaným portfoliím, neboť pokud jsou si investoři „naprosto jistí,“ že všech 5 akcií v jejich portfoliu budou příští „horké akcie“, nebudou věnovat pozornost možným nástrahám a budou se jednoduše chovat naivně a krátkozrace. Ukazuje se, že s tím, jak lidé o daném problému získávají další a další informace, roste jejich jistota ve správnost svých odhadů a minulých rozhodnutí. Psychologický výzkum ovšem prokázal, že s tím, jak se množství získaných informací zvyšuje, se přesnost jejich odhadů a prognóz ve skutečnosti nezvyšuje, ale spíše snižuje! To je způsobeno tím, že investoři vyhledávají většinou informace, které jejich dřívější názor potvrzují.

Klasickým příkladem přehnané jistoty byla technologická bublina na konci minulého století. Investoři si byli často naprosto jistí a přesvědčení o tom, že technologické akcie po ohromujícím předchozím růstu porostou ještě mnoho dalších let, a vůbec nevěnovali pozornost fundamentálním faktorům, které jednoznačně ukazovaly na výrazné nadhodnocení těchto akcií.

Důsledkem nadměrného sebevědomí investorů je například přílišná víra ve své investiční schopnosti. Drobní investoři se mimo jiné často domnívají, že se jejich interval investiční výkonnosti bude pochybovat od mínus 5 procent do plus 20 procent ročně. Historie ovšem ukazuje, že rozptyl výnosů je mnohem větší. Implikace nadměrného sebevědomí v prognózách neboli špatné kalibrace je pak to, že investoři významně podceňují riziko poklesu a jsou překvapeni mnohem častěji, než očekávají. A to většinou negativním směrem, bohužel.

Zajímavé empirické studie také potvrdily, že jsou drobní investoři skutečně nadměrně sebevědomí v tom smyslu, že obchodují příliš často, aniž by byly jejich schopnosti výběru úspěšných investic nějak zázračné. Vysoké transakční náklady pak způsobují, že čistá výkonnost drobných investorů by byla v průměru daleko vyšší, kdyby obchodovali mnohem méně, čímž by si velkou část transakčních nákladů ušetřili.

Terence Odean a Brad Barber publikovali v roce 2001 velmi zajímavou studii s názvem Kluci budou kluci: Pohlaví, přílišná sebedůvěra a akciové investice, v níž dokázali, že nadměrným sebevědomím trpí nejvíce svobodní mladí muži. Kritériem pro toto tvrzení byl počet uskutečněných obchodů. To znamená, že čím více mladí svobodní muži obchodovali, tím více věřili ve svá investiční rozhodnutí. Zároveň však bohužel produkovali výrazně větší transakční náklady, což podstatně snížilo jejich konečné čisté výnosy. Schopnost vybírat ziskové tituly byla ve zmíněné studii mezi jednotlivými segmenty drobných investorů v průměru stejná. Nicméně právě nadměrné obchodování bylo tím, co o úspěchu či neúspěchu aktivních obchodníků rozhodovalo. Nejlepší čistou výkonnost měly naopak kvůli nejmenšímu množství obchodů mladé nezadané ženy, které obchodovaly nejméně a jejich transakční náklady byly tudíž nejmenší.

Michael Pompian uvádí klasické investiční chyby, které z nadměrného sebevědomí vyplývají: Nadměrně sebevědomí investoři přeceňují svoji schopnost ohodnotit společnost jako potenciální investici. Výsledkem je, že se mohou stát slepými k jakékoliv negativní informaci, které by mohla normálně indikovat varovný signál, že je akcie k nákupu nevhodná, nebo pokud je v portfoliu obsažena, tak měla být dávno prodána.

Nadměrně sebevědomí investoři také drží nediverzifikovaná portfolia (s malým počtem titulů) a tím pádem se vystavují většímu riziku beztoho, aniž by za to byli kompenzování vyššími očekávanými výnosy. Nadměrně sebevědomí investoři často ani neví, že ve skutečnosti akceptují více rizika, než by si opravdu přáli.

Terrance Odean v roce 1999 publikoval článek s názvem Obchodují investoři příliš?. Odean v této studii testuje hypotézu, zdali jsou individuální investoři příliš sebejistí přesností svých informací. Ve studii použil data od ledna roku 1987 až prosince roku 1993, které mu poskytl diskontní makléřský dům s působností po celých Spojených státech. Náhodně vybral 10 tisíc klientských účtů. Celková databáze obsahuje 162 948 obchodních záznamů.

Odean potvrdil, že je tato hypotéza pravdivá a že individuální investoři skutečně přehnaně sebejistí jsou. Důsledek tohoto chování je takový, že v průměru cenné papíry, které individuální investoři nakupují, dosahují horší výkonnosti oproti cenným papírům, které prodávají, a to bez započtení transakčních nákladů. Závěr je takový, že individuální investoři činí špatná investiční rozhodnutí a vzhledem k tomu, jak je obchodování transakčně nákladné, obchodují příliš mnoho.

Odeanova analýza potvrzuje, že investoři činí špatná rozhodnutí, co se výběru akcií k nákupu a prodeji týče. Co se časování trhu týče, Odean dokládá, že časování trhu je u analyzovaných investorů také velice ubohé, nicméně tato skutečnost nemá velký podíl na následné slabé výkonnosti akcií, které nakupují oproti akciím, které prodávají.

Tito investoři v průměru jak nakupují, tak i prodávají cenné papíry, které v předchozích dvou letech překonaly trh. Cenné papíry, které tito investoři nakupují, posílily v průběhu celých minulých dvou let poněkud více než ty cenné papíry, které prodávají, zatímco cenné papíry, které prodávají, výrazně posílily v průběhu měsíců, které předcházejí prodeji. Nakoupené cenné papíry mají v následujícím roce horší výkonnost než trh, zatímco prodané cenné papíry dosahují v následujícím roce přibližně stejnou výkonnosti jako trh.

Odean uvádí, že alespoň zčásti mohou být tyto vzory vysvětleny poměrně jednoduše. Nákupní vzory jsou způsobené obrovským množstvím cenných papírů, ze kterých si investoři mohou vybrat, a tendencí investorů, která spočívá v tom, že nechají svoji pozornost směřovat na cenné papíry, které zaznamenaly abnormálně dobrou či špatnou výkonnost. Prodejní vzory vyplývají z neochoty investorů prodávat na krátko a dispozičního efektu (tzn. neochotou investorů prodávat ztrátové pozice).

Vzhledem k tomu, že tito investoři nejsou schopni každý cenný papír ohodnotit, budou pravděpodobně zvažovat nákup cenných papírů, které se dostaly do jejich pozornosti. Investoři mohou uvažovat o nákupu cenných papírů, o kterých se nedávno dočetli v novinách nebo o nich slyšeli v televizi. O cenných papírech, které měly neobvykle dobrou či špatnou výkonnost, se v médiích bude pravděpodobně diskutovat více, kvůli tomu o nich budou investoři více přemýšlet a nakonec bude pravděpodobnější, že si je investoři koupí.

Pokud započítáme vedle akcií také dluhopisy, podílové fondy a opce, pak v této databázi činí průměrný počet cenných papírů v portfoliu jednoho investora 3,6 cenných papírů. To je panečku diverzifikace! Zdá se, že u většiny investorů je přitom rozhodnutí prodat mnohem více ovlivněno tím, jaké výkonnosti cenný papír dosáhl spíše než tím, jakou výkonnost pravděpodobně v budoucnu bude mít.

Terrance Odean ve své empirické analýze individuálních investorů pokračoval a v roce 2000 publikoval společně se svým kolegou Bradem Barberem vynikající článek s výmluvným názvem Obchodování je hazard s vaším bohatstvím: Výkonnost akciových investic drobných investorů. Barber a Odean analyzovali obchodní účty 66 465 amerických domácností z let 1991 až 1996, které jim opět poskytnul velký diskontní broker. Autoři analyzovali výhradně akciové obchody, kterých měli v databázi k dispozici téměř 2 miliony. V průběhu zkoumané periody činil průměrný počet akcií, které byly na jednom účtu drženy, čísla 4,3. Polovina domácností přitom držela méně než 2,6 akciových titulů.

Individuální investoři, kteří drží akcie přímo, platí děsivou výkonnostní pokutu za aktivní obchodování. Z 66 465 domácností, které měly v letech 1991 až 1996 obchodní účet u jednoho velkého diskontního brokera, dosahují ti, kteří obchodují nejvíce, ročního výnosu 11,4 %, zatímco tržní výnos činil 17,9 %. Roční výnos průměrné domácnosti činil 16,4 %. Průměrné domácností svoje akciové investice směřují do malých společností, jejichž akcie se pohybují výrazněji než celý trh a roční obrat jejich portfolia činí 75 %. Nadměrné sebevědomí může vysvětlit vysoké objemy obchodování a následnou ubohou výkonnost individuálních investorů.

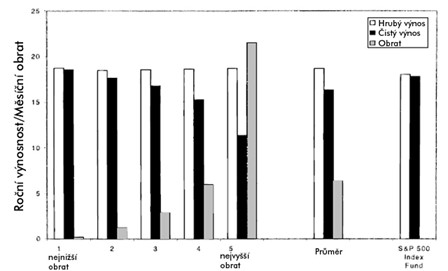

Nejzásadnější zjištění celé studie ilustruje následující obrázek.

Výnosnost investic versus objem obchodů

Nejdramatičtější empirický důkaz potvrzuje názor, že nadměrné sebevědomí vede k nadměrnému obchodování. Na jedné straně je velice malý rozdíl mezi hrubou výkonností domácností, které obchodují často, oproti těm domácnostem, které obchodují zřídka. Nicméně domácnosti, které obchodují často, dosahují průměrného ročního výnosu 11,4 % a ty domácnosti, které obchodují zřídka, dosahují průměrného ročního výnosu 18,5 %. Můžeme si také všimnout, že domácnosti mají souhrnně nižší výkonnost než relevantní měřítka, například výkonnost amerického akciového indexu S&P 500. Jsou to tedy náklady obchodování a frekvence obchodování, ne výběr portfolia, které vysvětlují slabou investiční výkonnost domácností v průběhu analyzovaného období.

Co se hrubých výnosů před odečtením transakčních nákladů týče, nevyskytuje se mezi investory v individuální výkonnosti podstatný rozdíl. Nicméně analýza čistých výnosů je velice zajímavá. Bez ohledu na metodu, kterou investiční výkonnost měříme, 20 % investorů, kteří obchodují nejčastěji, dosahují výrazně horší čisté výkonnosti než 20 % investorů, kteří obchodují nejméně.

Tyto závěry naznačují, že investoři by bývali dosáhli vyšších výnosů, kdyby dodržovali jednoduchou strategii „kup a drž“. Investoři svoji hrubou výkonnost častým obchodováním poškozují. Po odečtení transakčních nákladů investoři kvůli častým spekulativním obchodům dosahují mizerné výkonnosti. Jejich čisté výnosy za tržním indexem měsíčně zaostávají ročně o 5,5 %. Čtenář si může říct, že to ještě není taková hrůza. Omyl! Za 10 let tato slabá výkonnost znamená zbytečnou ztrátu 70 %! U těchto nejaktivnějších domácností, které svoje spekulace navíc směřují zejména do akcií malých firem, jejichž ceny se pohybují výrazněji než samotný tržní index, činí roční ztráta dokonce 10,3 %, tedy za 10 let již 260 %. Tento vývoj často směřuje až k bankrotu takových investičních účtů.

Naše hlavní poselství zní: Časté obchodování je pro vaše bohatství nebezpečné. Proč potom investoři obchodují tak často? Průměrný obrat činí přibližně 75 % hodnoty portfolia. Domníváme se, že tyto vysoké úrovně obchodování mohou být alespoň zčásti vysvětleny prostým behaviorálním předsudkem: Lidé jsou nadměrně sebevědomí a nadměrné sebevědomí vede k příliš častému obchodování. Ti, kteří obchodují nejvíce, jsou také nejvíce poškozeni.

Nadměrným obchodováním trpí investorské účty zejména investorů-mužů. Psychologický výzkum prokazuje, že v oblastech jako finance jsou muži více sebevědomí než ženy. S použitím dat z obchodních účtů 35 tisíc domácností od velkého diskontního brokera Barber a Odean testovali akciové investice mužů a žen od února roku 1991 do ledna roku 1997. Prokázali přitom, že muži obchodují o 45 % více než ženy. Takové časté obchodování snižuje čisté zisky mužů ročně o 2,65 % na rozdíl od 1,72 % u žen. Průměrný obrat portfolia u mužů je téměř o polovinu větší než u žen. Rozdíl v obratu portfolia a investiční výkonnosti je ještě více zvýrazněn mezi svobodnými muži a svobodnými ženami. Svobodní muži obchodují o 67 % více než svobodné ženy a tím své výnosy ročně snižují o 1,44 % více než svobodné ženy.

Proč jsou u ženatých mužů a vdaných žen rozdíly ve výkonnosti nejmenší? Autoři uvádí, že manželský svazek na oba partnery intenzivně působí a to se týká také nadměrného sebevědomí. U svobodných obchodníků je rozdíl v investiční výkonnosti největší. Stojí za zmínku, že se svobodným ženám daří lépe než vdaným ženám, nicméně na druhou stranu se svobodným mužům daří hůře než ženatým mužům. Možný důvod je ten, že svobodní muži mají na obchodování více času, proto obchodují více než ženatí muži, a proto dosahují horší výkonnosti, a to zejména kvůli vyšším transakčním nákladům. Proč se daří vdaným ženám výrazně hůře než ženám svobodným? Tuto skutečnost připisují autoři tomu, že vdané ženy cítí od svých partnerů větší podporu a díky tomu jsou více sebevědomé, což vede k většímu objemu obchodování a vyšším transakčním nákladům.

Barber a Odean dále uvádí, že muži investují do rizikovějších akciových pozic než ženy. Rozdíly v rizikovém profilu akciových portfolií mužů a žen nejsou překvapující. Existují přesvědčující důkazy o tom, že muži a ženy mají k riziku odlišné postoje. Větší sebevědomí totiž samozřejmě implikuje větší rizikovou toleranci.

Jak být lepší investor

Nadměrné sebevědomí je jedním z nejzhoubnějších behaviorálních předsudků, kterými může investor trpět. Doufám, že vás rozbor předchozích odborných článků přesvědčil o tom, že krátkodobé spekulace neboli velmi intenzivní obchodování je pro vaše bohatství nebezpečné. Skutečný investor, tedy investor s dlouhým investičním horizontem alespoň 5 let, by se měl krátkodobým spekulacím neboli tradingu spíše vyhnout. Pravděpodobnost velkých zisků je totiž v průměru prakticky mizivá. Naopak pravděpodobnost obrovských ztrát je bohužel velmi vysoká.

Autor: Michal Stupavský, CFA – Investiční stratég, Conseq Investment Management

Zdroj: Týdeník behaviorálních financí