Dispoziční efekt (disposition effect) je pravděpodobně největší noční můrou všech investorů, aniž by pojem dispoziční efekt vůbec znali. Můžeme ho definovat jako vrozenou tendenci investorů prodávat ziskové pozice příliš brzy a držet ztrátové pozice příliš dlouho. S tímto efektem prvně přišli Hersh Shefrin a Meir Statman v článku z roku 1985 The Disposition to Sell Winners Too Early and Ride Losers Too Long: Theory and Evidence. Jejich analýza naznačuje, že člověk, který se nesmířil se svými ztrátami, pravděpodobně bude akceptovat rizikové spekulace, které by pro něj za jiných okolností nebyly akceptovatelné.

Dispoziční efekt: Když jsme ve ztrátě, začínáme gamblovat

Abychom viděli, jak dispozice prodávat vítěze a držet poražené funguje, uvažujme o investorovi, který před měsícem koupil akcii za 50 dolarů a nyní zjišťuje, že se tato akcie prodává za 40 dolarů. Investor se musí rozhodnout, zda realizovat ztrátu nebo akcii dále držet. Předpokládejme, že se v nadcházející periodě objeví jeden ze dvou stejně pravděpodobných výsledků: buď cena akcie vzroste o 10 dolarů anebo poklesne o dalších 10 dolarů. V rámci dispozičního efektu bude investor zvažovat svoji volbu jako volbu mezi následujícími dvěma možnostmi: A – prodá akcii nyní a tím pádem realizuje to, co byla „papírová ztráta“ ve výši 10 dolarů; B – bude akcii držet ještě jednu periodu a má tím pádem šanci jedna ku jedné, že ztratí dalších 10 dolarů nebo se dostane na nulu.

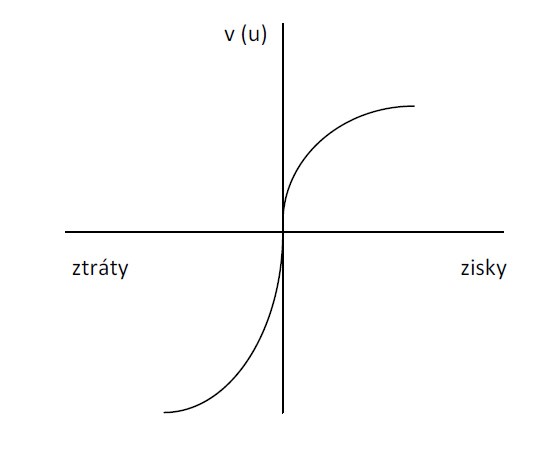

Obrázek: Hodnotová funkce Kahnemana a Tverského

Zdroj: Daniel Kahneman a Amos Tversky (1979) Prospect Theory: An Analysis of Decision under Risk.

Abychom si rozhodování investora zobrazili názorně, využijeme obrázek výše. Jedná se o slavnou hodnotovou funkci zakladatelů behaviorální ekonomie Daniela Kahnemana a Amose Tverského z roku 1979. Tato funkce zobrazuje, jak se investoři v praxi rozhodují o svých uskutečněných investicích. Ve středu uvedeného grafu je takzvaný referenční bod. Ten si můžeme zjednodušeně představit jako nákupní cenu. Pokud je investice v zisku, investoři velmi často mají tendenci takovou pozici uzavírat. Proč? Protože další dodatečný zisk jim už tolik nezvýší jejich užitek (konkávní část užitkové funkce). Naopak když jsou investoři ve ztrátě, mají tendenci nechávat takovou pozici dlouho otevřenou. Proč? Protože případný růst cena, resp. snížení ztráty jim přinese velký nárůst užitku (konvexní část užitkové funkce). Jistě to znáte i z vlastní praxe. Když máte nějakou ztrátovou pozici, tak si v duchu říkáte: „To se přece vrátí. Ještě se to určitě otočí“. Investování pak začíná připomínat spíše gambling. V našem případě bude investor preferovat variantu B (platí to v průměru obecně). To znamená, že investor bude svoji ztrátovou pozici dále držet. Investor bude dokonce často ochoten akceptovat variantu B, i když bude šance, že se dostane na nulu, menší než jedna ku jedné.

Uveďme si také opačný příklad pro ziskovou pozici s tím, že od minulého měsíce cena akcie vzrostla z 50 na 60 dolarů. Nyní má před sebou investor následující varianty: varianta A – prodat akcii nyní a tím pádem realizovat papírový zisk ve výši 10 dolarů; a varianta B – držet akcii a mít šanci jedna ku jedné, že cena akcie vroste o dalších 10 dolarů nebo že o 10 dolarů poklesne a investor bude na nule. V tomto případě investor zvolí bezrizikovou variantu A (platí to v průměru obecně), která spočívá v realizaci papírového zisku o velikosti 10 dolarů.

Mentální účetnictví izoluje rozhodování

S dispozičním efektem souvisí také problém tzv. mentálního účetnictví (mental accounting). Hlavní ideou, která tvoří podstatu mentálního účetnictví, je to, že investoři mají sklon izolovat rozdílné typy svých investičních pozic do izolovaných či oddělených účtů a poté se rozhodovat o každém mentálním účtu zvlášť. Takovými mentálními účty mohou být například spořící účty, konzervativní dluhopisové fondy státních dluhopisů, rizikovější dluhopisové fondy korporátních dluhopisů, fondy akciové či jednotlivé akcie a dluhopisy.

Když investor nakoupí zvolenou akcii, ve své mysli si otevře nový mentální účet. Přirozeným referenčním bodem je nákupní cena daného aktiva. Poté se v tomto mentálním účtu v reálném čase vytváří provozní skóre, které indikuje zisky a ztráty z této pozice. Jinými slovy, výše uvedený graf si v mysli malujeme pro každou svou investici zvlášť. To může mít fatální následky, neboť ziskové pozice rychle uzavíráme, ale ztrátové necháváme běžet dále.

Jak uvádí Hersh Shefrin a Meir Statman, mnoho investorů neprodá nic se ztrátou. Nechtějí se vzdát naděje vydělání peněz na určité investici nebo se snad možná chtějí dostat na nulu, než ze své pozice vystoupí. Tato „nemoc“ – get-evenitis – pravděpodobně v investičních portfoliích způsobila více destrukce než cokoliv jiného. Místo toho, aby se uzdravily a dostaly se zpět na kupní cenu, spousta investic se nechutně potopí do ještě větších ztrát. Investoři se také vzpírají připustit a realizovat ztráty, jelikož pouhý fakt, že tak učiní, prokáže to, že jejich první investiční úsudek byl mylný. Investoři, kteří ztráty akceptují, se už nemohou svými milovanými investicemi chlubit a chvástat, „Drahoušku, to je pouze papírová ztráta. Jenom počkej, ono se to obrátí.“ Kvůli těmto a dalším důvodům se investoři jako celek zdráhají své ztráty realizovat, přestože cítí, že by jejich realizace byla správnou akcí. Dodejme, že dispoziční efekt v investiční praxi potvrdil například Terrance Odean ve svém článku z roku 1998 Are Investors Reluctant to Realize Their Losses?

Autor: Michal Stupavský, CFA – Investiční stratég, Conseq Investment Management