Rudolf hraje blackjack. V prvních dvou kartách dostane součet karet 17. Je už ale posilněn alkoholem, věří si, a tak požádá o další kartu. Krupiér se ho zeptá, jestli si je opravdu jistý, a Rudolf odpoví že ano. Je to čtyřka. Celkem 21 = BlackJack. Kasinem se začne rozléhat Rudolfův jásot a nadšení.

Nadšené by ale mělo být spíše kasino, protože ví, že přestože se Rudolfovi tentokrát poštěstilo, zahrál toto kolo ve skutečnosti hloupě a příště mu to už vyjít nemusí. Psycholog a expert na chování lidí na finančních trzích (behaviorální finance) Dr. Daniel Crosby nabízí další dva příklady:

- Máte kamaráda, který vsadil značnou část svých peněz na extrémně riskantní investici, povedlo se mu to a získal velký výnos? Nehledě na výsledek je váš přítel hlupák.

- Nebo snad vaše známá prodala své akciové investice těsně před krachem v roce 2008? Má kliku, ale neznamená to, že je chytrá.

Daniel Kahneman, jeden z průkopníků oboru behaviorálních financí vysvětluje, že díky zkreslenému zpětnému pohledu (hindsight bias) lidé mnohdy hodnotí kvalitu svých rozhodnutí nikoliv podle toho, jestli při nich byl použit rozumný proces, ale podle toho, jestli byl výsledek dobrý nebo špatný.

To je jeden z důvodů, proč lidé mají tendenci využívat investic, které fungovaly v nedávné minulosti – vidí jen pozitivní výsledek a zelená čísla, ale na jejich fundament se už se tolik nedívají.

Kvalitní investování v průběhu celého života, které by mělo fungovat desítky let, nemůže být založeno na štěstí. Musí mít základy v systematickém přístupu, který je využíván jak v dobrých, tak ve špatných časech a nikdy není opuštěn jen proto, že se něco, co je v současnosti populární, neshoduje s dlouhodobou strategií.

Aktivní fondy nejsou řešení

Aktivně řízené fondy mají oproti pasivní strategii jednu výhodu. Mají totiž teoretickou šanci porazit index. V honbě za dosažením alfy, tedy nadvýkonnosti oproti benchmarku, neustále analyzují jednotlivé akcie a ostatní produkty, realokují své portfolio a skáčou mezi investičními filozofiemi, aby jim neunikla ta, která v současnosti má potenciál index porazit.

Jeden z důvodů, proč jejich výkonnost pokulhává, přestože aktivně řízené fondy vedou často velmi chytří a schopní lidé, jsou poplatky. Tyto poplatky vznikají nejen kvůli tučným výplatám pro jejich manažery, ale také kvůli transakčním nákladům za každý nákup a prodej. Čím častěji se mění složení portfolia fondu, tím více vzniká transakčních nákladů.

Pasivní investiční filozofie dlouhodobě tu aktivní nejen poráží, ale dává jí opravdu pořádný výprask. Při porovnání manažerů large-cap fondů s pasivním investičním přístupem vychází podle nejnovějšího výzkumu SPIVA Scorecard na povrch, že v posledních 5 letech bylo 75 % aktivních fondů poraženo indexem, za posledních 10 let to už bylo 82 % a v 20letém horizontu dokonce 94 %.

A to všechno před poplatky. Tedy ano, stále existuje určitá šance, že si člověk zvolí takový fond, který i po odečtení poplatků porazí jeho benchmark, ale s přihlédnutím k tomu, jak mizivá je tato šance na úspěch, můžeme konstatovat, že kdo takové rozhodnutí udělá, může mít sice pravdu, ale stále býti hlupák.

Přestože jsou posledních 30 let aktivně řízené fondy na ústupu, ještě pořád mají řadu svých zastánců. Na rozdíl od pasivních fondů, které sledují indexy, se manažeři aktivních fondů snaží tyto indexy porazit a dosáhnout tak lepšího výsledku. Do boje ale vstupují se značnou nevýhodou.

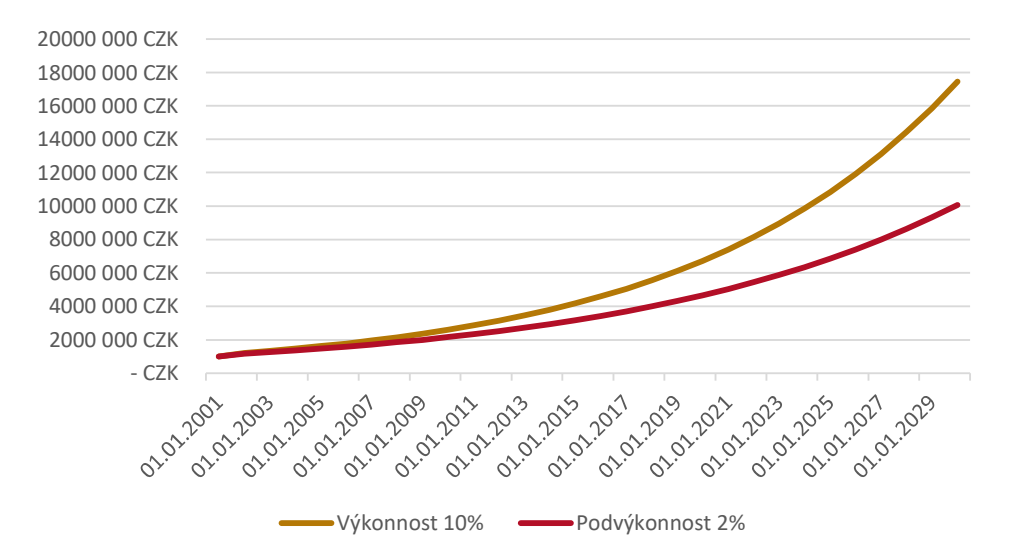

Jelikož ve vedení aktivně řízených fondů často sedí opravdu vzdělaní lidé, je jasné, že nebudou pracovat zadarmo. Podle knihy The Fundamental Index právě manažerské poplatky spolu s transakčními náklady vydají ročně za podvýkonnost někde mezi 0,5 % a 2 %. Pouhá 2 % nemusí zprvu znít jako mnoho, ale vezměte si, že investice v hodnotě 1 milion Kč by při zhodnocení 10 % ročně vyšplhala po 30 letech na 17,4 milionu, zatímco stejná investice po odečtení 2 % ročních poplatků dosáhne jen na 10 milionů.

Zdroj: Fichtner Wealth Managers

Dalším faktorem může být skutečnost, že manažeři rok co rok zavírají své fondy, kterým se nedařilo, a tyto fondy se proto už nemusí objevit při zkoumání výsledků výkonností. Tomuto jevu se říká iluze přeživších (survivorship bias). Badatelé Arnott, Bekrin a Ye totiž přišli na to, že kdyby se do výkonnosti započítaly i výsledky zaniklých fondů, způsobilo by to podvýkonnost mezi 2 % a 4 %. Kdybychom se tedy vrátili k příkladu výše, tak výkonnost 6 % (výchozí 10% návratnost mínus 4% roční podvýkonnosti) udělá ze stejné investice tentokrát pouze 5,7 milionu.

Pravidla kvalitního dlouhodobého investování

Investiční přístupy, které dlouhodobě fungují, mají většinou následující charakteristiky:

- jsou diverzifikované,

- mají nízkou obratovost,

- nízké poplatky a

- počítají s behaviorálním zkreslením nebo výkyvy v náladě investorů.

Ty, které dlouhodobě nefungují jsou pravým opakem: drahé, nediverzifikované, často obchodované a se špatným chováním nepočítají a ani samotní investoři svým emocím nerozumějí. Většina behaviorálních nástrah je často eliminována následujícími jednoduchými pravidly, jejichž názvy na papíře působí téměř jak z dob udatných rytířů:

Konzistentnost – vysvobodí nás ze spárů vlastního ega, emocí a strachu ze ztráty, zatímco se můžeme soustředit na důsledné a systematické dodržování naší investiční strategie.

Čistá mysl – dáváme prioritu podloženým faktům a panicky se nebojíme katastrofických, byť nepravděpodobných scénářů. A přílišně nejásáme nad líbivými scénáři.

Odvaha – zautomatizujeme proces investování: děláme to, o čem náš mozek ví, že je to nejlepší, i když naše srdce a žaludek to moc dobře nenesou (například investování při poklesech).

Proto ve Fichtner Wealth Managers dodržujeme jasné a předem nastavené investiční strategie, řídíme se jednoznačnými čísly a ukazateli pro kontrolování rizika a učíme klienty zacházet s emocemi spojenými s investováním. Proto náš přístup přináší dlouhodobě dobré výsledky.

Autor: David Řehulka – Fichtner Wealth Managers