Volatilita se vrátila a zasáhla řadu aktiv a zeměpisných oblastí. Může jít o sezónní faktory, ale mám podezření, že existují i cyklické faktory, které by mohly být problematičtější. Tento souběh sezónních a cyklických problémů přichází v době, kdy jsou některá aktiva napjatá, což není vhodná doba pro příchod změn. V rámci své modelové alokace aktiv zastávám defenzivní postoj. Některé týdny jsou akčnější než jiné, ale počátek srpna znamenal pěkný výprask.

Ve zkratce:

- zvýšené napětí na Blízkém východě

- občanské nepokoje ve Venezuele a Velké Británii (a poprvé v tomto cyklu uvolnění měnové politiky BOE)

- zpřísnění BOJ, prudce posilující jen a hroutící se japonský akciový trh

- a konečně, náznaky Fedu, že by mohl v září snížit sazby, byly převáženy neuspokojivými výsledky podniků (zejména v technologickém sektoru) a známkami oslabování ekonomiky (což přineslo obavy, že se Fed dopustil chyby, když s uvolněním sazeb čekal příliš dlouho).

Výsledkem bylo, že ceny akcií ve většině světa klesly, a to navzdory poklesu výnosů dluhopisů (dokonce i v Japonsku). S výjimkou Japonska však pokles akciových trhů nebyl tak dramatický (například index S&P 500 klesl o 2,1 %). Více znepokojující byla volatilita. Problémy začaly již na začátku prvního srpnového týdne, kdy se objevily obavy o budoucnost akcií polovodičů a mega cap (spolu s očekávanými výsledky). Poté se zdálo, že Fed obavy uklidnil náznakem snížení sazeb v září (kam se poděla myšlenka neuvolňovat tak blízko voleb?). Navzdory tomu, že zářijové uvolnění bylo již nějakou dobu promítnuto v cenách (podle Fed Fund Futures), výnosy dluhopisů klesly a akcie rostly (v čele s polovodičovými akciemi). Výnosy dluhopisů klesaly i pak: po vyšších než očekávaných žádostech o podporu v nezaměstnanosti a slabších, než očekávaných datech ISM Manufacturing následovala neuspokojivá zpráva o zaměstnanosti.

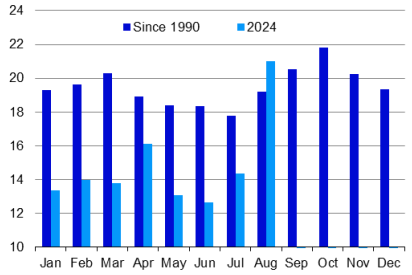

Výnos desetiletých státních dluhopisů uzavřel první týden na úrovni 3,79 %, což představuje pokles o 35 bazických bodů během tří dnů (tedy o 90 bazických bodů méně než 4,70 % z 25. dubna). Navzdory poklesu výnosů dluhopisů, směřovali předchozí lídři akciového trhu dolů, protože technologické akcie nedokázaly dodat dokonalost, která byla zabudována do jejich cen. Jedná se tedy o dočasnou korekci, nebo o něco zlověstnějšího? Optimistické je, že trhy bývají v létě užší a volatilita má tendenci se zvyšovat. Obrázek 1a ukazuje měsíční průměry indexu CBOE VIX a zdá se, že zde existuje sezónní vzorec. Volatilita bývá nejnižší v období od dubna do července, ale pak se v srpnu zvyšuje a v září a říjnu pokračuje výše. Samozřejmě se jedná o průměry za několik desetiletí a každý rok je jiný. Navíc srpnová data pro rok 2024 zatím zahrnují pouze dva dny. S ohledem na tyto výhrady nárůst volatility na konci července a začátkem srpna 2024 odpovídá historickému vzorci. To by mohlo být uklidňující v tom smyslu, že to naznačuje, že nárůst volatility nemusí být nic jiného než sezónní, a proto by mohl během několika měsíců pominout. Těchto několik měsíců však může být stále bolestivých, vzpomínáte na rok 1987? A to zejména s nejistotou ohledně politiky Fedu a americkými volbami v pozadí a spolu s rostoucím geopolitickým napětím na Blízkém východě.

Graf 1a: Měsíční průměry VIX od roku 1990 (%)

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Index VIX je navržen tak, aby představoval tržní odhad implikované volatility cenných papírů S&P 500 a vypočítává se pomocí středního bodu nabídkových/poptávkových kotací opcí na index S&P 500 v reálném čase (jedná se o anualizovanou implikovanou volatilitu indexu S&P 500 hypotetické akciové opce S&P 500 s 30 dny do expirace). Obrázek 1a vychází z denních údajů od 3. ledna 1990 do 2. srpna 2024.

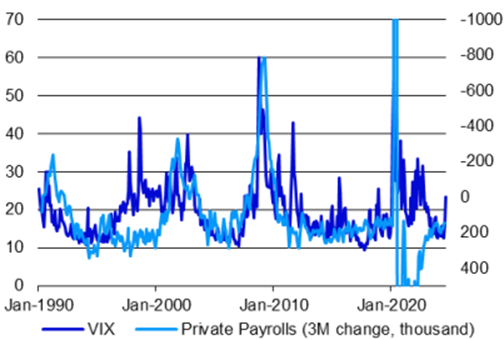

Ještě větší obavy vzbuzuje skutečnost, že volatilita vypadá nejen sezónní, ale má i cyklické rysy. Obrázek 1b naznačuje, že mezi americkým trhem práce a volatilitou existuje inverzní vztah. Ačkoli trh práce nelze označit za recesní, údaje z počátku měsíce potvrdily, že došlo k jeho oslabení. Dospěl k závěru, že velmi nízká volatilita z posledních měsíců už není opodstatněná. V nejhorším případě, pokud bude zpomalování ekonomiky pokračovat, možná až do recese, bych očekával, že chvíli dokonce bude volatilita zvýšená. Překrývání sezónních a cyklických faktorů mohlo nedávnou volatilitu na trzích zhoršit, ale domnívám se, že ve hře je i další faktor: nadměrné obchodování a bohatá ocenění. Když se aktiva stanou populárními a drahými, jsou zranitelná vůči náhlým změnám. Extrémní koncentrace podle mého názoru vyhnala ocenění amerických akcií na neudržitelnou úroveň. Trh, který je oceněný ještě lépe, než kdybychom řekli, že je dokonalý, avšak s výsledky, které tak dokonalé nebyly a s náznaky ekonomického zpomalení společně přinesly prudké cenové pohyby na úzkých trzích.

Graf 1b: VIX (%) a vývoj zaměstnanosti v USA

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Index VIX je navržen tak, aby představoval tržní odhad implikované volatility cenných papírů S&P 500 a vypočítává se pomocí středního bodu nabídkových/poptávkových kotací opcí na index S&P 500 v reálném čase (jedná se o anualizovanou implikovanou volatilitu indexu S&P 500 hypotetické akciové opce S&P 500 s 30 dny do expirace). Obrázek 1b vychází z měsíčních údajů od ledna 1990 do srpna 2024 (k 2. srpnu 2024).

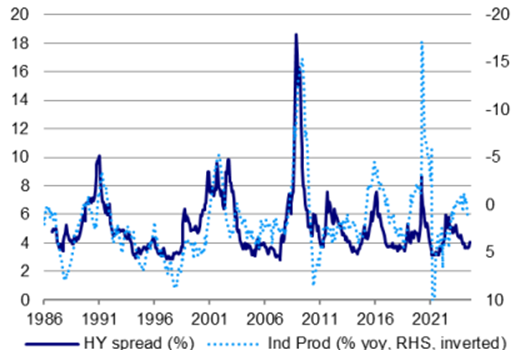

Nejsou to samozřejmě jen akciové trhy, kde došlo k změnám v ocenění: Vzhledem ke stavu ekonomiky byly spready dluhopisů s vysokými výnosy v USA překvapivě malé (viz obrázek 2a). Nedávno jsem v rámci své modelové alokace aktiv snížil u těchto dluhopisů alokaci na nulu v přesvědčení, že při tak úzkých spreadech by dluhopisy s vysokými výnosy jen těžko překonaly výnosy ze státních dluhopisů, zejména pokud by oslabení ekonomiky zvýšilo míru selhání a způsobilo rozšíření spreadů. Tak se také zřejmě stalo. Další tržní anomálií, na kterou již delší dobu upozorňuji, je japonský jen, který klesl na extrémní minima.

Graf 2a: Cyklus a rozpětí vysokých výnosů v USA

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Obrázek 2a vychází z měsíčních údajů od ledna 1986 do srpna 2024 (k 2. srpnu 2024). Rozpětí HY je rozdíl mezi výnosem do splatnosti indexu ICE BofA US High Yield a desetiletého amerického státního dluhopisu.

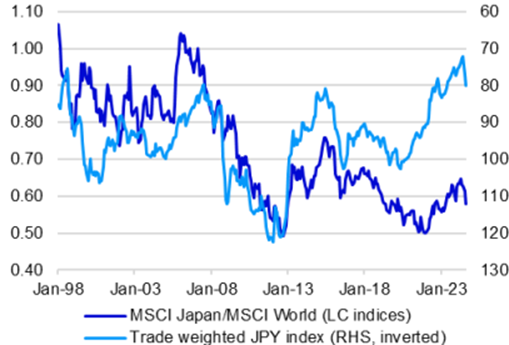

Důvod byl zřejmý: Bank of Japan zachovávala velmi akomodativní postoj, zatímco většina ostatních centrálních bank v posledních letech agresivně zpřísňovala. Očekával jsem ale, že se jen zotaví, jakmile BOJ začne zpřísňovat a jakmile ostatní centrální banky začnou uvolňovat. Možná to trvalo déle, než jsem čekal, ale jakmile to přišlo, zhodnocení jenu bylo rychlé. Poté, co 10. července 2024 dosáhl kurs vrcholu 162 jenů za dolar, tak 2. srpna klesl na 146. Nejsem technický analytik, ale pohled na graf mi naznačuje, že další zastávkou bude 141 jenů za dolar, kde byl na začátku roku, a pak 128. Na rozdíl od mnoha jiných analytiků, s nimiž jsem na toto téma diskutoval, jsem se vždy domníval, že posilování jenu bude představovat hrozbu pro japonské akcie.

Graf 2b: Jen a japonské akcie

Poznámka: Minulá výkonnost není zárukou budoucích výsledků. Obrázek 2b vychází z měsíčních údajů od ledna 1998 do srpna 2024 (k 2. srpnu 2024). Obchodně vážený index JPY se vypočítá Bankou pro mezinárodní platby (BIS), ale s vlastními výpočty za červenec a srpen 2024.

Nedávný 6% pokles hlavních japonských indexů naznačuje, že historická korelace je stále živá, proto jsem podvážil japonské akcie a částečně se zajistil z USD do JPY. Taková volatilita může mít samozřejmě dopady na ostatní trhy, zejména vzhledem k tomu, že Japonsko je čistým investorem ve zbytku světa: ztráty doma by mohly vyvolat výprodej zahraničních aktiv. Rád bych řekl, že nedávná volatilita není nic jiného než trocha letního šílenství, ale souběh řady faktorů, které mě již nějakou dobu znepokojují – zpomalení americké ekonomiky a rozsáhlé ocenění řady aktiv naznačují, že to, co se jeví jako sezónnost, může mít spíše cyklický charakter. Rád bych proto zachoval opatrný postoj, dokud se ceny aktiv nestanou rozumnějšími nebo dokud se nezlepší ekonomická situace.

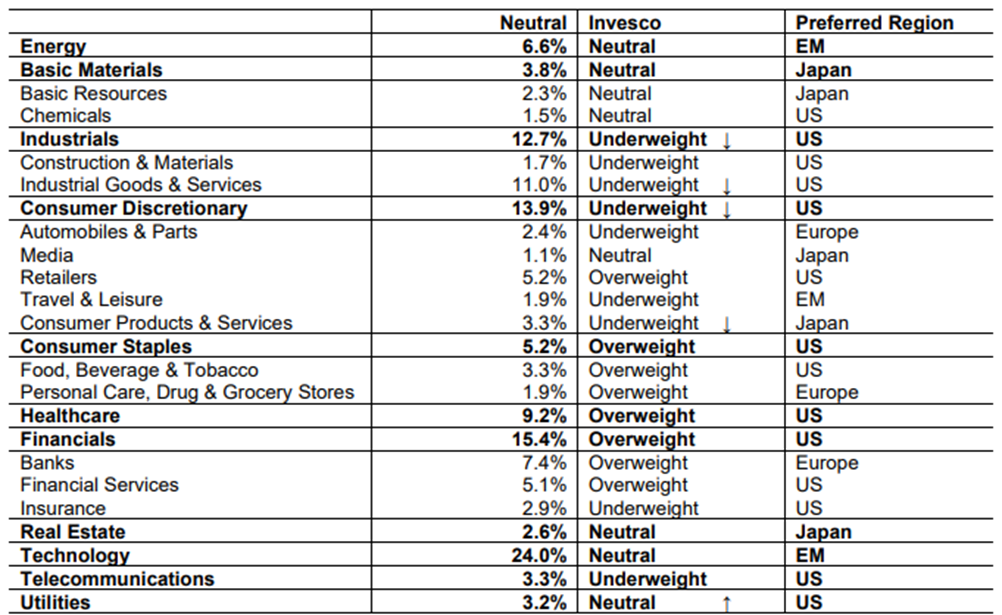

Graf 3 – Modelová alokace pro globální odvětví

Poznámka: Jedná se o teoretické rozdělení, které slouží pouze pro ilustraci. Nepředstavují skutečné portfolio a nejedná se o doporučením žádné investiční nebo obchodní strategie. Více informací naleznete v nejnovějším Strategickém sektorovém selektoru.

Varování před riziky

Hodnota investic a výnosy z nich podléhají výkyvům. To může být částečně způsobeno změnami směnných kurzů. Investoři nemusí získat zpět celou investovanou částku. Minulá výkonnost není vodítkem pro budoucí výnosy.

Důležité informace

Tato tisková zpráva je určena pouze pro odborný tisk. Tento dokument má pouze informativní charakter. Názory a stanoviska vycházejí z aktuálních tržních podmínek a mohou se změnit.